Um grande momento de indefinição — no Brasil e no resto do mundo.

É assim que economistas e analistas de mercado estão vendo a economia, o que explica as grandes oscilações no mercado brasileiro vistas nos últimos dias.

Nos últimos dias, indicadores de mercado mostraram um aumento do pessimismo:

- O dólar já se valorizou mais de 16% desde o começo do ano frente ao real. Na terça-feira (1/7), a moeda estava cotada a R$ 5,66 — o recorde do governo do presidente Luiz Inácio Lula da Silva (PT) até agora;

- Em junho, a Bolsa brasileira chegou a cair mais de 8% no ano — apesar de ter se recuperado um pouco desde então;

- O título prefixado do Tesouro Brasileiro para 2031 pagava juro de 10,70% no começo do ano. Hoje, paga 12,50%. Um juro mais alto sinaliza expectativas mais pessimistas do mercado em relação à economia.

Na terça-feira (2/7), o presidente disse que o real estaria sendo alvo de um ataque "especulativo" e que estava analisando o que o governo poderia fazer a respeito.

A fala de Lula foi interpretada por parte do mercado como um sinal que medidas seriam tomadas para controlar o câmbio, mas o ministro da Fazenda, Fernando Haddad (PT), negou que essa possibilidade estava em estudo.

Nesta quarta-feira (3/7), Lula se reúne com Haddad e outros integrantes da equipe econômica para discutir os problemas financeiros.

Mas o que explica esse cenário?

Pelo menos três problemas atraem a atenção de investidores — que no fim das contas são quem define preços e juros, pois são eles quem negociam os valores nos mercados: as falas do presidente sobre o Banco Central, as incertezas sobre os rumos da economia global (sobretudo nos Estados Unidos) e os problemas fiscais brasileiros.

O que agrava o momento econômico e deixa os mercados "hiper-sensíveis com o noticiário" — nas palavras do economista-chefe da XP, Caio Megale — é que, com os dados disponíveis no momento, é muito difícil prever o que vai acontecer nos próximos meses, porque não há uma tendência clara à vista.

É possível vislumbrar cenários radicalmente opostos — e ambos são considerados igualmente prováveis.

Pode haver um alívio nas tensões internas e domésticas que levem o real próximo ao patamar de R$ 5,10. Ou pode haver agravamento em ambos os cenários que levem o real a se desvalorizar ainda mais.

O economista André Perfeito, no entanto, apontou que, na opinião dele, há um ataque especulativo contra o real em andamento.

"É óbvio que a situação do Brasil está melhor que anos atrás, temos empresas públicas dando lucro, estabilidade de preços e apesar das rusgas o Banco Central tem independência (tanto é que parou de cortar os juros ao arrepio do que o Planalto desejaria)", disse em mensagem a clientes.

"Como diria um banqueiro: enfiamos o nariz num copo d'água e estamos achando que estamos nos afogando no meio do Pacífico", acrescentou.

Entenda a seguir os motivos que explicam a forte desvalorização do real.

1. Lula e o Banco Central

No último mês, Lula fez críticas fortes ao presidente do Banco Central, Roberto Campos Neto:

- Em 18 de junho, Lula disse: "Nós só temos uma coisa desajustada no Brasil nesse instante: é o comportamento do Banco Central. Essa é uma coisa desajustada. Um presidente do Banco Central que não demonstra nenhuma capacidade de autonomia, que tem lado político e que, na minha opinião, trabalha muito mais para prejudicar o país que para ajudar o país".

- Em 28 de junho, afirmou: "A taxa de juros de 10,50% é irreal para uma inflação de 4%. Isso vai poder melhorar quando eu puder indicar o presidente [do Banco Central]".

- Na segunda-feira (1/7), Lula voltou às críticas: "O que você não pode é ter um Banco Central que não está combinando adequadamente com aquilo que é o desejo da nação. Não precisamos ter política de juro alto neste momento, a taxa Selic a 10,5% está exagerada".

Desde a primeira fala de Lula, no dia 18, o dólar já subiu mais de 4% — passando de R$ 5,44 para mais de R$ 5,64.

Qual é a relação entre as falas de Lula e tensões no mercado financeiro?

O problema central envolve a definição da taxa de juros da economia brasileira — a Selic.

Esse juro — atualmente em 10,5% ao ano — define quanto custa para pessoas e empresas tomarem empréstimos para consumir ou investir nos seus negócios.

O juro básico tem enorme repercussão na economia, porque acaba influenciando em todos os preços e nas expectativas futuras de inflação.

Quem define a taxa de juro básica da economia é o Comitê de Política Monetária (Copom), do Banco Central.

E existe uma diferença de opiniões entre Lula e o Copom. Lula quer que o juro seja mais baixo — o que permitiria crescimento maior da economia, potencialmente gerando mais empregos e renda.

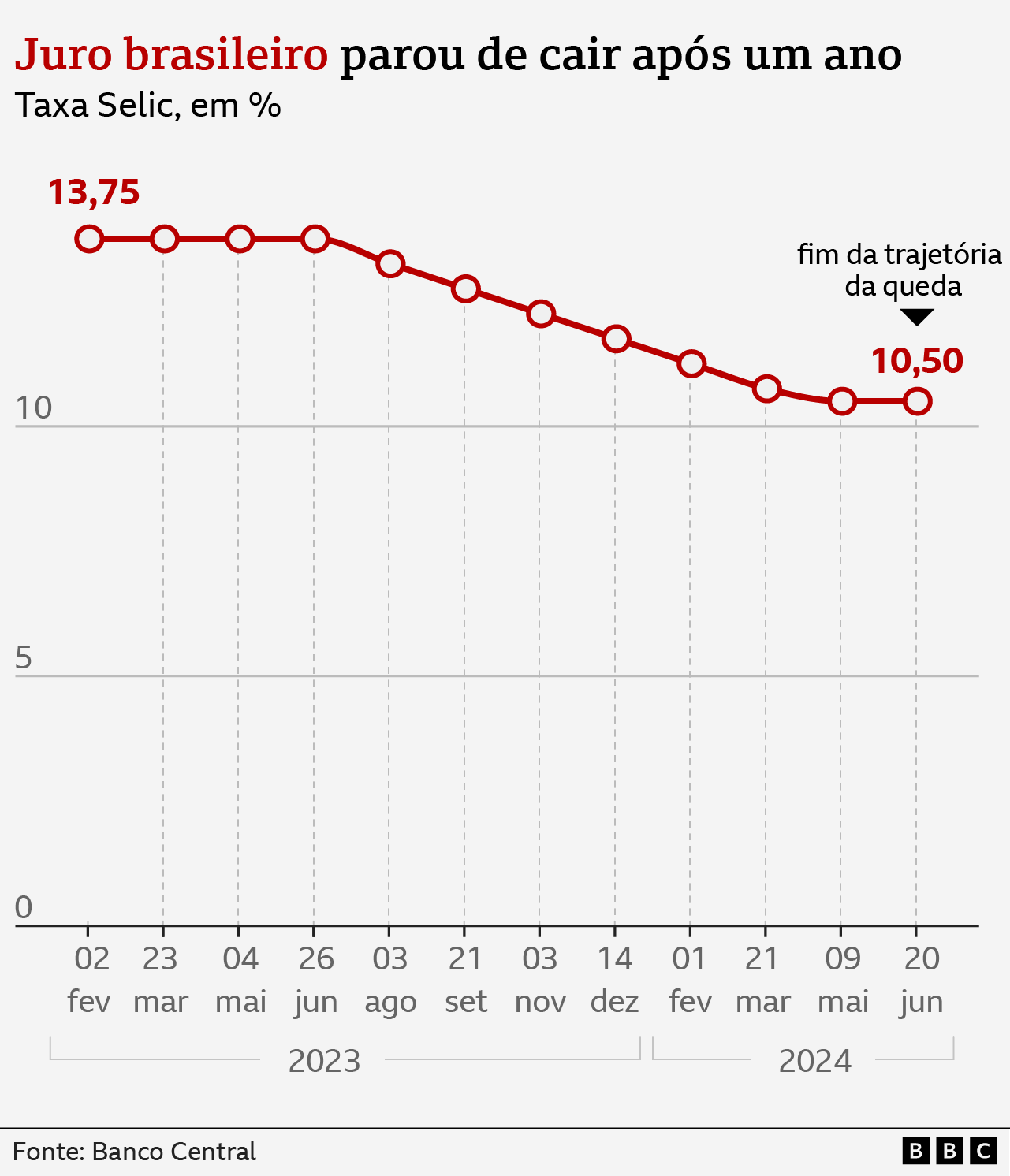

O Copom vinha cortando a taxa de juros quase que mensalmente, como quer Lula, alegando que a economia estava dando sinais de melhora.

Mas em junho, o Copom manteve a taxa inalterada, em 10,5%, interrompendo uma trajetória de queda que já durava um ano.

O Comitê acredita que é preciso manter a taxa neste nível para evitar a alta da inflação. O efeito colateral disso seria queda no rendimento real das pessoas e aumento da desigualdade.

A ata da reunião de junho disse que o Copom "unanimemente, optou por interromper o ciclo de queda de juros" e citou cenário global externo e elevação nas projeções de inflação no Brasil.

Essa diferença de opiniões sobre os juros é marcada por duas questões políticas.

A primeira delas é a autonomia do Banco Central. O presidente da República não tem poderes para demitir o presidente do Banco Central. Roberto Campos Neto foi indicado pelo antecessor de Lula, Jair Bolsonaro, e seu mandato acaba apenas no final deste ano.

A autonomia do Banco Central foi aprovada em 2021 e estabelece mandatos fixos de quatro anos para o presidente da instituição que não coincidentes com o do Presidente da República.

O objetivo é justamente impedir que haja alguma interferência do governo que está no poder na definição dos juros.

O PT sempre foi contra a autonomia do Banco Central.

O segundo problema é que Lula acusa Roberto Campos Neto de atuação política.

Campos Neto participou de encontros públicos com o governador de São Paulo, Tarcísio de Freitas (Republicanos), que é cotado para liderar a oposição e o bolsonarismo nas eleições de 2026.

Campos Neto foi homenageado pela Assembleia Legislativa de São Paulo ao lado de Tarcísio e foi recebido em um jantar pelo governador.

O PT entrou com uma ação popular contra Campos Neto, dizendo que ele tem atuação político-partidária à frente do Banco Central — uma crítica feita pelo próprio Lula.

Qual o impacto dessas falas de Lula no mercado?

Para Caio Megale, da XP, o problema para o mercado financeiro é a falta de clareza sobre o que Lula quer dizer com suas críticas recentes.

"As declarações do presidente são contra o presidente do Banco Central? Ou são contra a maneira como o Banco Central está conduzindo a política econômica."

Não existe muita dúvida no mercado que Roberto Campos Neto continuará tendo poder dentro do Copom até o final do ano, já que ele está amparado pela lei.

Mas, no final do ano, Lula terá direito de indicar o seu próprio presidente — e é isso que muitos analistas tentam entender a partir das falas recentes de Lula.

Haveria uma mudança radical na política econômica implementada pelo novo presidente da instituição?

O economista Victor Gomes, professor da Universidade de Brasília (UnB), diz que o presidente do Banco Central tem um perfil mais político do que necessariamente técnico — e isso contribuiria para a cotação do dólar ser mais volátil diante de um embate com o presidente, porque Campos Neto seria mais suscetível a tomar decisões ideológicas sobre o câmbio.

Gomes acredita que um exemplo de decisão menos técnica e mais política de Campos Neto aconteceu em 2020, quando o Banco Central baixou os juros para 2%.

"Nós temos um presidente de Banco Central que é mais ativista. Ele não poderia ter feito isso [baixar os juros para 2%]. Havia muita volatilidade e os modelos não estavam funcionando para prever [o juro ideal]. Ele fala que isso foi uma decisão técnica, mas não foi. Foi um erro técnico."

O mercado entende que não haverá mudanças radicais caso Lula venha a indicar o atual diretor de política monetária do BC, Gabriel Galípolo, para o Copom.

Galípolo assumiu o cargo poucos meses após ter assumido como secretário executivo do Ministério da Fazenda do terceiro mandato do governo Lula, por indicação de Haddad.

Analistas acreditam que continuará havendo um certo grau de autonomia para a instituição.

Mas, recentemente, Lula disse que seria necessário ter um presidente mais experiente e calejado — sinalizando que pode escolher outro nome que não Galípolo, que é jovem.

Isso levou muitos a especularem que Lula poderia escolher nomes como Guido Mantega, Aloísio Mercadante ou André Lara Resende — economistas que tenderiam a seguir políticas mais alinhadas com o que quer Lula.

"Se a visão do Lula é ter um Banco Central que atenda a demandas políticas e reduza taxa de juros, então daí as expectativas de inflação vão subir, a credibilidade da política econômica e da moeda cai e o real se desvaloriza", diz Caio Megale.

2. Problemas fiscais brasileiros

Outra pergunta que é feita nos mercados é: os juros deveriam parar de cair no Brasil? Por que eles não seguem na sua trajetória de queda?

Afinal de contas, alguns bancos estão revisando para cima as projeções de crescimento do Produto Interno Bruno (PIB) para este ano (para cerca de 2,5%) e o desemprego também está em queda. Em maio, a taxa caiu para 7,1% — a menor para o mês em dez anos.

Com a economia se mostrando levemente mais forte, seria de se esperar que os juros brasileiros também caíssem.

Mas o Copom afirma em sua ata que existe um risco de a inflação voltar a subir no Brasil.

A ata fala em "aumento das projeções de inflação de médio prazo" e da necessidade de uma política "mais contracionista e mais cautelosa, de modo a reforçar a dinâmica desinflacionária".

Economistas dizem que há mais dúvidas sobre a capacidade do governo brasileiro de produzir superávits fiscais — ou seja, de gastar menos do que arrecada e manter um equilíbrio fiscal.

Para Victor Gomes, da UnB, um dos problemas são as desonerações — uma política de 2012 em que alguns setores produtivos eram beneficiados com renúncias fiscais.

O governo tentou acabar com as desonerações neste ano — o que provocaria um aumento da arrecadação —, mas foi derrotado no Congresso. A questão está sendo discutida na Justiça.

"Conseguir reduzir o tamanho das desonerações não me parece que seja algo muito factível hoje, apesar de que o governo deveria investir nisso", diz Gomes.

Para Caio Megale, da XP, outro problema fiscal que surgiu com força neste último mês foram os gastos previdenciários.

"Na política fiscal, de abril para cá, principalmente em maio, as despesas deram uma acelerada, com concessão de alguns benefícios previdenciários. A pergunta é: o que o governo vai fazer a respeito disso?", diz Megale.

"Em maio, o gasto da Previdência surpreendeu em R$ 5 bilhões. E isso é uma despesa recorrente e obrigatória. Se esse valor for permanente, nós precisamos então colocar R$ 5 bilhões a mais por mês para sempre nas contas?"

Novamente existe aqui uma falta de clareza no mercado sobre como o governo pretende lidar com problemas fiscais.

No mês passado, dois ministros de Lula sinalizaram ações do governo para conter despesas.

Haddad falou que haveria uma revisão "ampla, geral e irrestrita" dos gastos públicos. A ministra do Planejamento, Simone Tebet (MDB), falou que cortar gastos era um "dever de casa" do governo.

Mas, na semana seguinte, Lula sinalizou em entrevista que talvez não concorde com essa avaliação.

"O problema não é que tem que cortar. O problema é saber se precisa efetivamente cortar ou aumentar a arrecadação. Precisamos fazer esta discussão", disse Lula.

Outro problema doméstico que aumenta a perspectiva de inflação é a própria alta do dólar registrada nesses meses.

Com o real desvalorizado, sobem os preços dos produtos importados — aumentando a inflação interna.

3. Futuro incerto nos EUA

A desvalorização da moeda nacional frente ao dólar não é um problema brasileiro.

A valorização do dólar é uma tendência mundial este ano. Tudo passa pela inflação americana, que não dá sinais de que está se desacelerando.

O ano de 2024 começou com a expectativa de que a inflação nos EUA e na Europa caísse — dando fim ao maior ciclo de alta de inflação e juros em quatro décadas. Seria o fim da crise econômica provocada pela pandemia, e o começo de uma retomada mundial.

Mas isso não se confirmou. A inflação nos Estados Unidos seguiu em alta — e, no mês, passado o Federal Reserve (o Banco Central americano) já sinalizava que cortaria os juros básicos da sua economia apenas uma vez neste ano.

Com isso, houve uma reversão de expectativas — e de investimentos nos mercados internacionais. Os papéis do título do governo americano passaram a pagar retornos maiores.

Para investidores, é muito atraente ter um retorno de mais de 4% ao ano em dólares (veja o gráfico), em vez de investirem em ativos de riscos ou títulos de países emergentes, como o Brasil.

Por isso, existe um grande fluxo de dinheiro internacional para os Estados Unidos, o que provoca a desvalorização das demais moedas do mundo frente à americana.

Victor Gomes, da UnB, lembra que antes da pandemia o dólar tinha uma cotação mais próxima dos R$ 3. Desde que os americanos passaram a subir seus juros, a cotação está mais próxima ou acima dos R$ 5 e nunca mais voltou.

O Brasil não é o único país que sofre com esse movimento — mas combinado com os problemas domésticos o real tem sido uma das moedas que mais se desvalorizou esse ano.

Apesar dos problemas cambiais, existe uma notícia boa para o Brasil que vem do exterior: as commodities estão em alta nos mercados internacionais, o que beneficia empresas de minérios e petróleo, que têm grande peso na bolsa brasileira.

Gostou da matéria? Escolha como acompanhar as principais notícias do Correio:

Dê a sua opinião! O Correio tem um espaço na edição impressa para publicar a opinião dos leitores pelo e-mail sredat.df@dabr.com.br