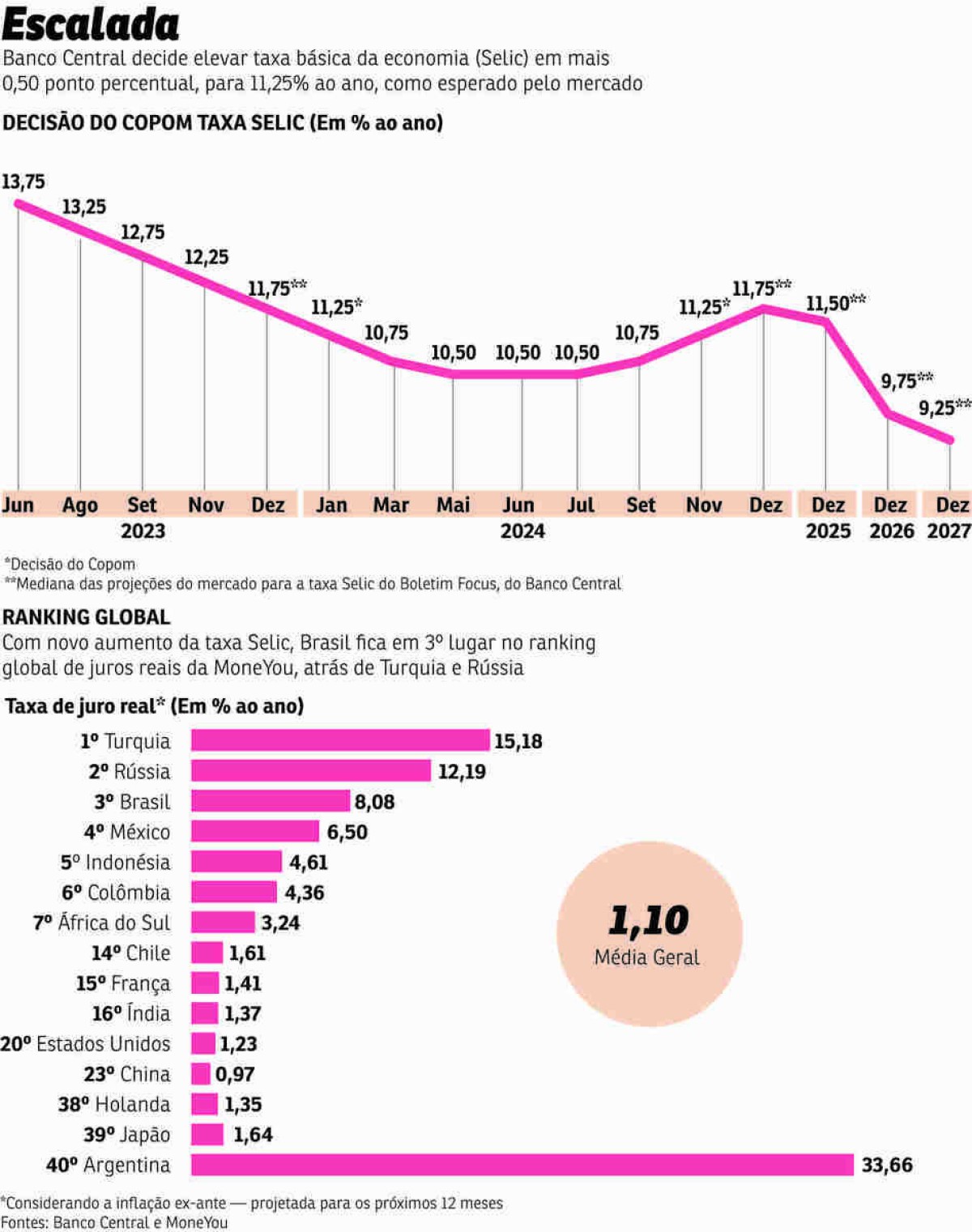

O Banco Central decidiu, nesta quarta-feira (6), aumentar a taxa básica de juros da economia (Selic) em 0,50 ponto percentual, para 11,25% ao ano, em meio ao aumento das preocupações com o aumento das pressões inflacionárias, com o cenário externo mais incerto e a piora do quadro fiscal, sem uma definição do novo pacote de corte de gastos do governo.

A decisão foi unânime, mas o BC não sinalizou quando pretende encerrar o ciclo de alta de juros, iniciado em setembro. Na reunião anterior, em setembro, a Selic havia subido 0,25 ponto, para 10,75% anuais, após três reuniões de estabilidade.

Após a decisão, analistas fazem novas projeções para os juros no fim desse novo ciclo de alta. Agora, a taxa de juros real (descontada a inflação) do Brasil passou para 8,08% ao ano, considerando a inflação projetada para os próximos 12 meses, conforme dados da MoneYou. O país está atrás apenas da Turquia e da Rússia, cujas taxas de juros reais anuais estão em 15,18% e 12,19%, respectivamente.

No comunicado em que informa o resultado da reunião, o Comitê de Política Monetária (Copom) do BC fez poucas alterações em relação à nota da reunião anterior, mas piorou as perspectivas para a inflação futura e elevou de 4,36% para 4,60% a previsão de inflação deste ano — acima do teto da meta de 4,50%. Para 2025 e para o primeiro trimestre de 2026, as projeções para o Índice de Preços ao Consumidor Amplo (IPCA) passaram de 3,7% e 3,5% para 3,9% e 3,6%, respectivamente.

O colegiado reforçou a preocupação com a questão fiscal e com o aumento das incertezas do mercado externo, que aumentam as pressões inflacionárias e fazem com que o Copom continue sem sinalizar quando pretende terminar o ciclo de aumento de juros. Segundo a nota, o mercado doméstico segue marcado pela persistência dos efeitos da incerteza sobre o cenário fiscal e a desancoragem das expectativas de inflação. Os dados de atividade econômica e mercado de trabalho seguem mostrando dinamismo e a inflação corrente, bem como seus núcleos, estão acima da meta de 3%, até o horizonte relevante, ou seja, até o primeiro trimestre de 2026. “O ritmo de ajustes futuros na taxa de juros e a magnitude total do ciclo de aperto monetário serão ditados pelo firme compromisso de convergência da inflação à meta e dependerão da evolução da dinâmica da inflação” , destacou a nota do Comitê.

O aumento do ritmo de aperto monetário era esperado pelo mercado e analistas passaram a aumentar as previsões para a taxa Selic no fim do ciclo de alta de juros. De acordo com o economista-chefe do Banco BV, Roberto Padovani, o piso da taxa terminal da Selic deverá ser de 12,50% ao ano. “A justificativa para esse aumento dos juros, segundo o Banco Central, tem a ver com a piora do balanço de riscos. A desancoragem das expectativas continua. A inflação de serviços não mostra a convergência e, o mais importante, ainda existe uma dinâmica cambial desfavorável”, afirmou.

Segundo Padovani, devido ao cenário global e às incertezas fiscais locais, é possível que o Banco Central continue subindo os juros em 0,50 ponto percentual nas próximas reuniões de dezembro e de janeiro, encerrando o ciclo com alta de 0,25 ponto percentual, para 12,50%. “O cenário do Banco BV, que considera alguma medida de ajuste fiscal e desaceleração econômica em 2025, trabalha com cortes de juros a partir do segundo semestre, com a taxa básica encerrando o ano em 11,50%, afirmou.

Já Caio Megale, economista– chefe da XP Investimentos, elevou de 12% para 13,25% ao ano, devido à piora nas projeções do Copom para a inflação. “O comunicado pós-reunião manteve o conteúdo semelhante ao anterior, ressaltando os riscos para as perspectivas de inflação e mantendo tom duro (hawkish, no jargão econômico) em relação à política monetária adiante”, destacou Megale. Segundo ele, considerando as incertezas à frente, “faz sentido manter abertas as possibilidades”. Ele prevê mais quatro aumentos de 0,50 ponto percentual na Selic nas próximas reuniões do Copom.

“O comunicado foi duro no recado para o governo e foi duro ao mostrar que a política monetária vai ter que ser mais apertada do que está precificado no Focus. Portanto, a não ser que tenhamos um pacote de ajuste fiscal que reverta as expectativas do mercado quanto ao compromisso do governo com o equilíbrio das contas públicas, cenários em que os juros tenham que ir além dos 13% ao ano ou sejam mantidos acima de 12% ao ano por mais tempo, vão ganhar força”, afirmou Luis Leal, economista-chefe da G5 Partners.

Na avaliação de Sergio Vale, economista-chefe da MB Associados, não havia espaço para o BC fazer outra coisa a não ser aumentar a taxa Selic no novo patamar. “A inflação segue pressionada nas expectativas. Não tinha justificativa para ser diferente e o BC reforça que a mudança na trajetória na expectativa fiscal é essencial para pensar em controle maior de inflação e juros no futuro”, afirmou. Ele estima que a taxa Selic vai encerrar o ciclo de alta de juros em 12,75% anuais.

José Francisco de Lima, economista-chefe do Banco Fator, ressaltou que, no comunicado, a maior preocupação continua a ser o cenário fiscal, responsável por afetar, “de forma relevante, os preços dos ativos e as expectativas dos agentes, especialmente o prêmio de risco e a taxa de câmbio”.

Setor produtivo

Para a Federação das Indústrias do Estado do Rio de Janeiro (Firjan), o novo aumento da taxa Selic foi “excessivo”, diante do atual cenário inflacionário. “Dados recentes da inflação oficial do país mostram que, no acumulado em 12 meses, tanto o índice geral quanto os itens mais sensíveis à taxa de juros estão dentro do intervalo da meta para 2024”, destacou a nota da entidade. De acordo com a Firjan, o atual patamar da taxa de juros é elevado e “inviabiliza uma recuperação sustentável da indústria, em especial da indústria de transformação, que há dois anos consecutivos registra queda na produção” e compromete os investimentos, “que continuam abaixo da média mundial”. “As incertezas relacionadas à condução da política comercial externa a ser adotada pelo novo governo americano tornam o cenário no médio prazo ainda mais desafiador”, acrescentou o comunicado.

A Confederação Nacional da Indústria (CNI) também criticou a decisão do Banco Central e disse que recebeu “com indignação” o comunicado do Copom, que está na contramão de outros países, que estão reduzindo os juros em vez de aumentá-los. “Além de ser equivocado, o movimento de alta foi intensificado, já que o Banco Central subiu o ritmo de aumento em 0,25 ponto percentual frente à reunião anterior”, afirmou a nota da CNI.

Na avaliação da entidade, a decisão do Copom foi “extremamente conservadora”, porque o nível em que a Selic se encontrava antes da reunião já era mais do que suficiente para manter a inflação sob controle. “É importante observar que a inflação tem sido impactada por fatores sobre os quais a política monetária não tem efeito. Por isso, a elevação na Selic apenas irá trazer prejuízos desnecessários à atividade econômica, com reflexos negativos em termos de criação de emprego e renda para a população”, complementou.

Mariana Morais

Mariana Morais

Esportes

Esportes

Esportes

Esportes

Concursos

Concursos

Diversão e Arte

Diversão e Arte

Coluna Esplanada

Coluna Esplanada

Esportes

Esportes