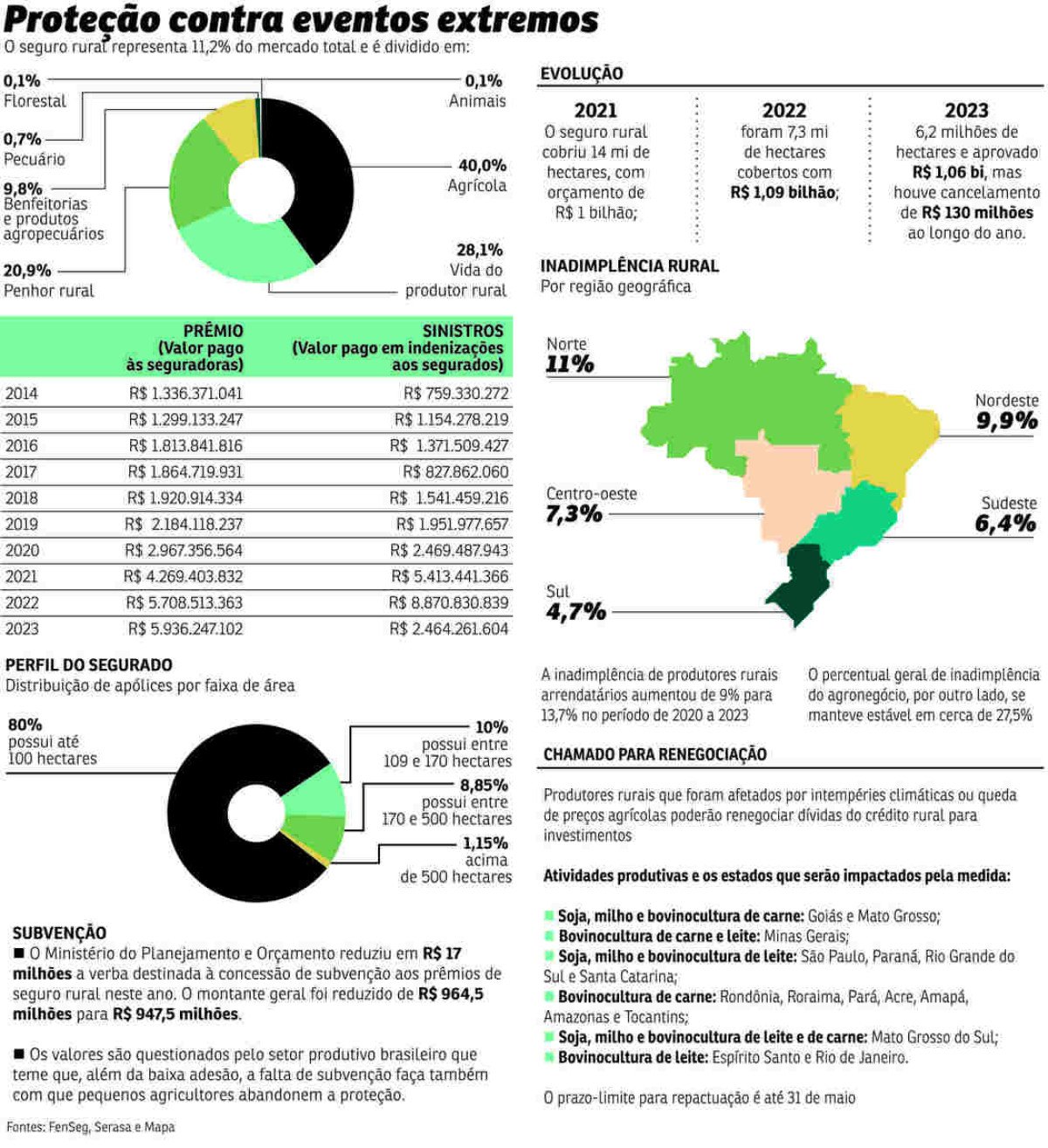

Além das mudanças climáticas que afetam diretamente o segmento do agronegócio, a inadimplência é outro fator preocupante. De acordo com levantamento realizado pela Serasa Experian, o percentual geral de devedores do setor é de 28%. O dado de maior atenção, no entanto, é o dos produtores rurais arrendatários, com plantio nas terras de propriedade de outra pessoa. Nesse caso, a inadimplência aumentou significativamente de 9% para 13,7% no período de 2020 a 2023.

O levantamento, que considera apenas dívidas com vencimento superior a 180 dias e em setores que se relacionam às atividades principais do agronegócio, foi feito com base em dados de cerca de 9,5 milhões de donos de propriedades rurais, ou aqueles que tenham empréstimos e financiamentos da modalidade rural e agroindustrial, distribuídos em todos estados do país.

As intempéries climáticas são um risco adicional para o quadro de endividamento, no caso de produções afetadas. Otto Nogami, professor do Instituto de Ensino e Pesquisa (Insper), ressalta que o fortalecimento do seguro rural poderia mitigar esses problemas e garantir a estabilidade financeira dos agricultores. "O seguro rural é essencial para proteger os produtores contra riscos à safra, como estiagens e outros eventos climáticos. O governo deveria buscar formas de modernização e novos modelos para atender ao setor produtivo e fortalecer o sistema de seguro rural", afirma.

"As mudanças climáticas têm impactado significativamente o seguro rural, resultando em desafios para os produtores. Segundo o IBGE, o aumento da frequência de eventos climáticos adversos contribuiu para elevar as indenizações do seguro rural. Isso significa que mais produtores estão buscando compensação por perdas relacionadas a condições climáticas extremas. Secas, enchentes e outros eventos climáticos têm prejudicado a produção agropecuária, levando a um aumento nas reivindicações de seguro", ressalta Nogami.

Para o economista, o cenário de mudanças climáticas também afetou a oferta de seguro rural. "Com mais sinistros ocorrendo, as seguradoras enfrentam desafios em manter uma oferta ampla e acessível. Os produtores rurais agora enfrentam maior risco de perdas sem a devida cobertura de seguro", diz.

"O seguro rural eficiente é uma alternativa crucial para mitigar esses problemas. Ele permite que o produtor receba uma quantia relativa ao que foi perdido pelo sinistro e continue ativo na atividade rural. Mesmo sob a frustração da safra, o seguro rural oferece suporte financeiro e incentiva os produtores a investirem na produção", completa Nogami.

Para o economista, especialista em reestruturação financeira de empresas e membro do Instituto Brasileiro de Executivos de Finanças, Luís Alberto de Paiva, a situação do endividamento do setor agro não pode ser resolvida no curto prazo. "A queda de valores dos produtos agrícolas e pecuários na contramão do custo de carregamento financeiro dos empréstimos, não reserva alternativas. As instituições financeiras e fornecedores de insumos na mesma cadeia de valores não têm saúde financeira suficiente para conceder as condições necessárias de reperfilamento", frisa.

Renegociação

O Ministério da Agricultura e Pecuária (Mapa) abriu uma oportunidade para renegociar dívidas do crédito rural para investimentos. A resolução foi necessária diante do fato de que, na safra 2023/2024, o comportamento climático nas principais regiões produtoras afetou negativamente algumas lavouras, reduzindo a produtividade em localidades específicas. Além disso, os produtores rurais também têm enfrentado dificuldades com a queda dos preços diante do cenário global.

Com a iniciativa, as instituições financeiras poderão adiar ou parcelar os débitos que irão vencer ainda em 2024, relativos a contratos de investimentos dos produtores de soja, de milho e da pecuária leiteira e de corte. "Problemas climáticos e preços achatados trouxeram incertezas para os produtores. Porém, pela primeira vez na história, um governo se adiantou e aplicou medidas de apoio antes mesmo do fim da safra", destaca o ministro da Agricultura e Pecuária, Carlos Fávaro.

O prazo limite para repactuação é até 31 de maio. As operações contratadas devem estar em situação de adimplência até 30 de dezembro de 2023. Para enquadramento, os financiamentos deverão ter amparo do Programa Nacional de Fortalecimento da Agricultura Familiar (Pronaf), Programa Nacional de Apoio ao Médio Produtor Rural (Pronamp) e dos demais programas de investimento rural do Banco Nacional de Desenvolvimento Econômico e Social (BNDES), bem como das linhas de investimento rural dos fundos constitucionais.

Saiba Mais

Gostou da matéria? Escolha como acompanhar as principais notícias do Correio:

Dê a sua opinião! O Correio tem um espaço na edição impressa para publicar a opinião dos leitores pelo e-mail sredat.df@dabr.com.br

Economia

Economia

Economia

Economia

Economia

Economia