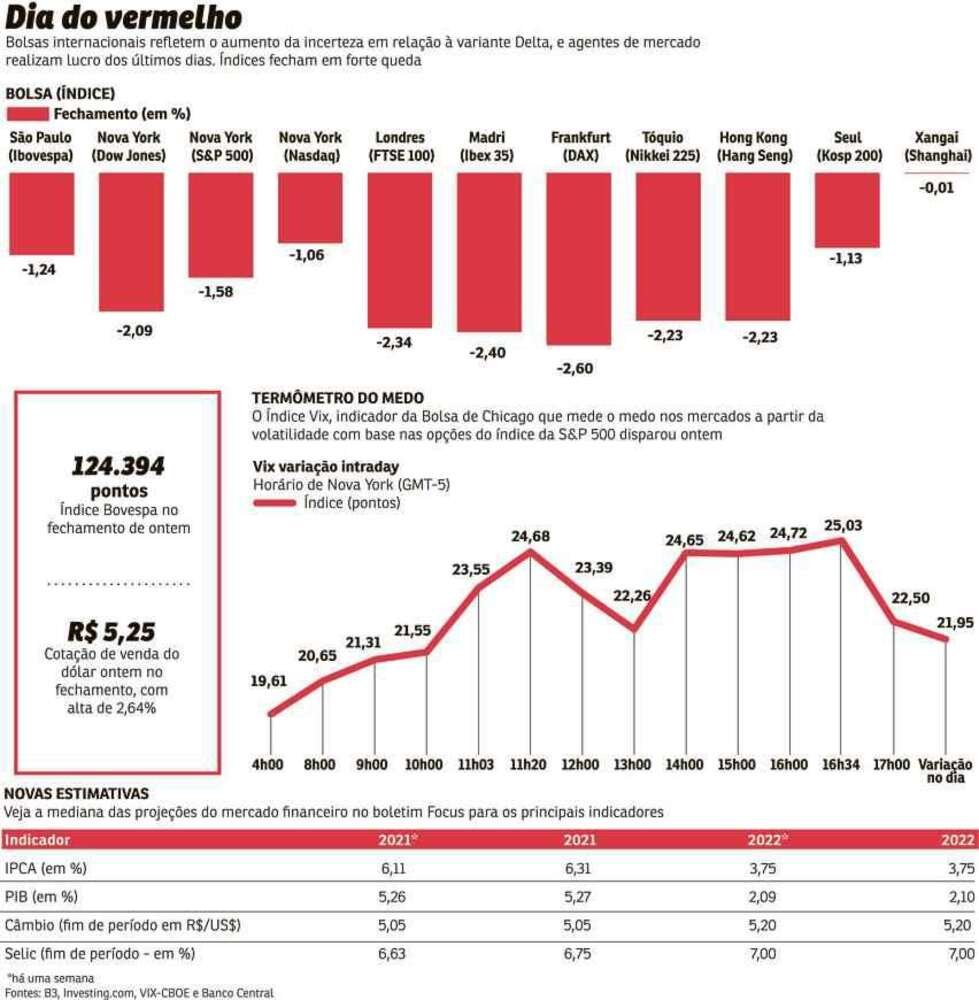

O mercado financeiro abriu a semana em clima de incerteza generalizada, em parte devido ao aumento dos contágios da variante Delta do novo coronavírus, que está se espalhando pelo mundo. As bolsas internacionais desabaram, ontem, e o Brasil foi junto nesse processo, que inclui a realização de lucros dos últimos dias, com os agentes do mercado tentando antecipar o que está por vir. O Índice Vix, um indicador que busca medir o sentimento de medo dos investidores, e é negociado na Bolsa de Chicago (EUA), chegou a disparar 35,6%. A Bolsa de Valores de São Paulo (B3) voltou a ficar abaixo de 125 mil pontos após cair 1,24%, enquanto os indicadores da Ásia, da Europa e dos Estados Unidos encerraram o dia no vermelho e o dólar voltou a subir.

De acordo com analistas, crescem os temores de inflação global, em meio à retomada da economia devido aos avanços da vacinação. Nos EUA, onde a carestia não parece ser temporária como o Federal Reserve (Fed, banco central norte-americano) vem afirmando, o temor é de uma mudança brusca na política monetária. Hoje, o Fed irriga o mercado com US$ 120 bilhões por mês por meio da compra de títulos, o que ajudou a “esticar” o valor dos ativos nas bolsas.

Antes de começar a subir os juros, o Fed deverá enxugar essa liquidez, reduzindo a compra de títulos (tapering), ainda neste ano, apostam especialistas. Para eles, o Fed será obrigado a dar uma sinalização, em breve, de que não vai mais tolerar uma inflação mais alta do que a meta de 2%, porque, em 2022, haverá eleições legislativas, e o clima poderá ser ainda pior.

Nesta semana, há a expectativa de que o Congresso dos EUA aprove o pacote de investimentos em infraestrutura do presidente Joe Biden. O pacote, no valor de US$ 1,2 trilhão, poderá ajudar o Fed na tarefa de enxugar a liquidez, porque haveria um estímulo compensatório via gasto público.

Mas tudo são hipóteses. Uma certeza crescente é de que o Fed está preso na armadilha de liquidez que ele mesmo armou. “O mercado está muito alavancado, o Fed vai ter que se livrar dessa armadilha de liquidez. O sinal de hoje nas bolsas é bem claro. Estão antecipando uma crise financeira que está por vir e procuram realizar lucros para minimizar perdas futuras”, disse Eduardo Velho, estrategista da JF Trust Gestora de Recursos.

“O descompasso entre a valorização dos ativos e o crescimento da renda na economia da produção e dos serviços é um absurdo, e todo mundo sabe disso, mas a bolsa continua bombando. Isso é um problema estrutural do capitalismo, que precisou socorrer as empresas, e os ativos acabaram tendo uma valorização desproporcional. As empresas agora estão endividadas porque os juros estavam muito baixos, e estão recomprando as próprias ações. Agora, é preciso que o Fed diminua a injeção de liquidez, mas isso terá consequência, que é a reversibilidade da valorização dos ativos”, explica o economista Luiz Gonzaga Belluzzo, professor da Universidade de Campinas (Unicamp).

Na avaliação de Alexandre Espírito Santo, economista-chefe da Órama, a variante Delta é apenas uma “desculpa” para o movimento de realização de lucros dos últimos dias. “O que está acontecendo lá fora é algo muito parecido com a bolha das empresas pontocom. E esse mau humor se agravou porque está caindo a ficha de que o Fed vai ter que começar o tapering ainda neste ano. A inflação não é temporária, os preços dos ativos estão sobrevalorizados e precisarão ser ajustados à realidade”, alertou.

Saiba Mais

-

Economia Dólar sobe com aversão a risco no exterior por cepa delta e Opep+

-

![]() Economia

Mau humor global por temor com variante delta de covid-19 pesa no Ibovespa

Economia

Mau humor global por temor com variante delta de covid-19 pesa no Ibovespa

-

![]() Mundo

Boris Johnson anuncia obrigatoriedade de vacinação para grandes eventos

Mundo

Boris Johnson anuncia obrigatoriedade de vacinação para grandes eventos

-

![]() Mundo

Variante delta circula em mais de 111 países no momento, diz líder da OMS

Mundo

Variante delta circula em mais de 111 países no momento, diz líder da OMS

IPCA acelerado

De acordo com analistas, no Brasil, há o agravante da crise hídrica, que vai ajudar a elevar a inflação não apenas neste ano, mas também no ano que vem. A expectativa para a prévia do Índice de Preços ao Consumidor Amplo (IPCA), o IPCA-15, que será divulgada na sexta-feira, é de aceleração do custo de vida, pelo menos, até setembro por conta dos últimos reajustes na conta de luz e nos combustíveis. As apostas são de que o IPCA de julho deverá subir 1% e, no acumulado em 12 meses até dezembro, ficar acima da nova mediana das projeções do mercado, de 6,31%. A mediana das estimativas para o IPCA de 2022 está em 3,75%, diante de um crescimento de 2,1% do PIB, menor que neste ano.

“O dólar, dificilmente, ficará abaixo de R$ 5, neste ano, e, no próximo, isso também vai ter impacto na inflação. O Banco Central vai ter que fazer um aperto monetário maior se não quiser que o IPCA fique acima de 4% no ano que vem”, pontua Eduardo Velho, da JF Trust, que prevê alta de 6,75% no IPCA em 2021. “Se o BC quiser inflação abaixo do centro da meta no ano que vem vai ter que elevar a taxa básica de juros (Selic) acima de 7%, como já vinha dizendo desde maio. Se houver novo reajuste da energia a partir de outubro, o IPCA facilmente irá para 4% no ano que vem”, alertou.

Thomas Giuberti, economista e sócio da Golden Investimentos, porém, descarta o risco de uma bolha. “O avanço da variante Delta pode ajudar a conter a inflação, mas vai atrapalhar a recuperação da economia. O investidor precisa ficar atento aos próximos movimentos do mercado”, destacou. O analista demonstrou otimismo em relação às próximas semanas, porque haverá uma safra de balanços de empresas até agosto. “Se os resultados surpreenderem, o movimento altista da bolsa poderá continuar”, afirmou.

Notícias pelo celular

Receba direto no celular as notícias mais recentes publicadas pelo Correio Braziliense. É de graça. Clique aqui e participe da comunidade do Correio, uma das inovações lançadas pelo WhatsApp.

Dê a sua opinião

O Correio tem um espaço na edição impressa para publicar a opinião dos leitores. As mensagens devem ter, no máximo, 10 linhas e incluir nome, endereço e telefone para o e-mail sredat.df@dabr.com.br.

Economia

Economia

Mundo

Mundo

Mundo

Mundo