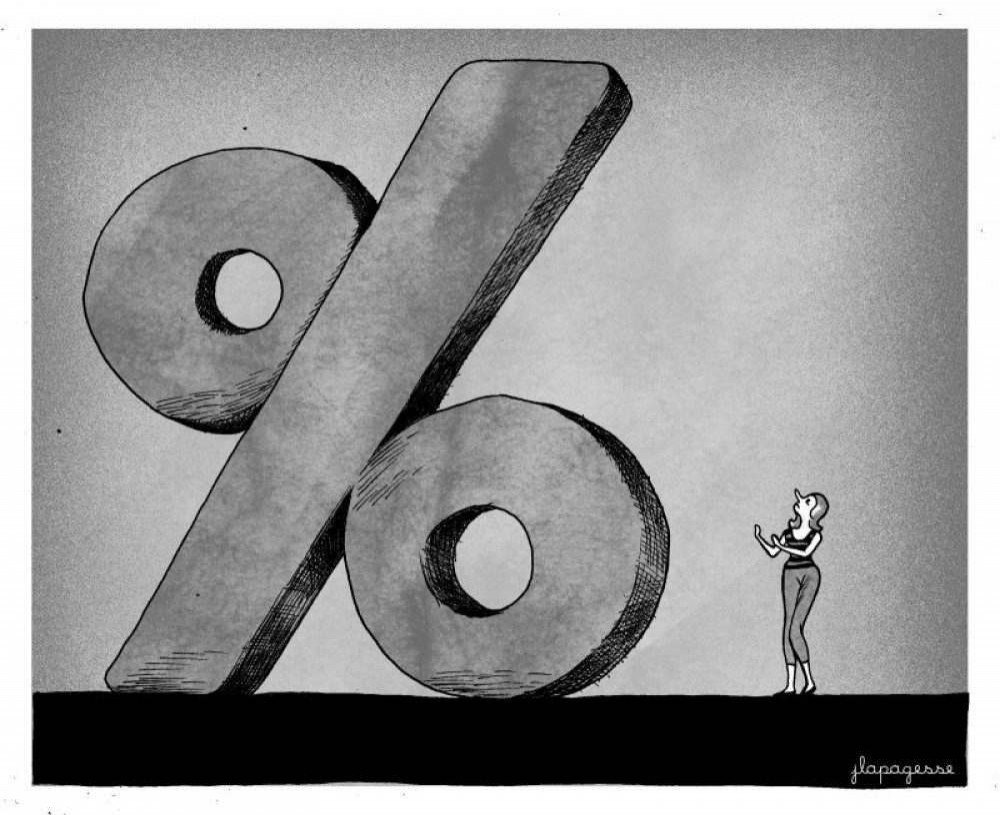

O Comitê de Política Monetária (Copom), do Banco Central, decidiu, nesta quarta-feira (16/6), elevar a taxa básica da economia (Selic) em 0,75 ponto percentual, para 4,25% ao ano, conforme era esperado pelo mercado e havia sido sinalizado pelo colegiado, na reunião anterior. A decisão foi unânime e o comitê informou, no comunicado, que deve manter o ritmo de alta na próxima reunião, de 3 e 4 de agosto, elevando a Selic para 5% ao ano.

O Copom ainda sinalizou que não vai interromper o ciclo de alta dos juros, iniciado em março, ao retirar a palavra “parcial” quando se referiu à normalização das taxas. Diante disso, alguns analistas não descartam uma alta maior, de 1 ponto percentual, na próxima reunião.

“Neste momento, o cenário básico do Copom indica ser apropriada a normalização da taxa de juros para patamar considerado neutro. Esse ajuste é necessário para mitigar a disseminação dos atuais choques temporários sobre a inflação”, destacou o comunicado. “O Comitê enfatiza,novamente, que não há compromisso com essa posição e que os passos futuros da política monetária poderão ser ajustados para assegurar o cumprimento da meta de inflação”, ressalvou.

Após nota, aumentaram as apostas de que a Selic deve encerrar o ano em 6,5%, patamar atualmente considerado neutro, ou seja, quando o juro real (descontada a inflação) é zero. Devido ao aumento das estimativas do custo de vida deste ano, após a surpresa da alta de 0,83% no Índice de Preços ao Consumidor Amplo (IPCA) de maio, algumas projeções para o indicador da inflação oficial estão entre 6,5% e 7%, bem acima do teto da meta deste ano, de 5,25%, e da mediana das estimativas do mercado coletadas pelo BC no boletim Focus, de 5,82%.

Saiba Mais

Previsões

Dependendo do comportamento dos preços nos próximos meses, especialistas não descartam que o BC poderá elevar a Selic para 7% em dezembro, porque as previsões para a inflação de 2022 já estão acima do centro da meta, de 3,5%. “Algumas estimativas já mostram o IPCA em 4,5%”, destacou o economista-chefe da RPSCapital, Gabriel Leal de Barros. Ele esperava que o BC desse uma sinalização mais agressiva, elevando a Selic para 4,5%, uma vez que as expectativas de inflação do mercado estão desancoradas das projeções do BC.

Barros lembrou que a alta dos preços administrados, como a energia, na esteira da crise hídrica, pode pressionar indiretamente os preços dos alimentos neste ano e no próximo. “Todos os argumentos usados pelo comunicado justificavam uma alta de 100 pontos base, mas parece que eles ficaram constrangidos pela comunicação atrasada que vinham conduzindo. Reconheceram o erro hoje e houve um ajuste daqui para frente”, avaliou. “A inflação está surpreendendo mês a mês. O mercado está questionando e não acredita no cenário do Banco Central. E se ele continuar fazendo a mesma coisa, que não está funcionando, não vai mudar”, afirmou.

O economista-chefe da MB Associados, Sergio Vale, reconhece que as chances de as pressões inflacionárias continuarem fortes não podem ser ignoradas, e por conta disso, o BC acabou sinalizando um pouco essa preocupação ao descartar o processo de normalização parcial. “A discussão agora é se uma Selic de 6,5% será suficiente para manter a inflação de 2022 dentro da meta, como ele vem prometendo, ou se será preciso subir a Selic acima da taxa neutra”, afirmou. Segundo Vale, o cenário de inflação para 2021 do BC, de 5,8%, não deverá ser concretizado, e, por conta disso, as chances de a Selic encerrar o ano em 6,5% são grandes, “podendo ir para 7%”.

Para Roberto Padovani, economista-chefe do Banco BV, que prevê Selic a 6,5% em dezembro, o comunicado do BC não surpreendeu, mas deu sinalizações importantes. “O Copom vai manter o ritmo de alta de 0,75 ponto percentual, o que não é pouca coisa, repetindo uma postura mais agressiva, além de retirar a normalização parcial, o que significa que vai manter o ritmo até o nível neutro mais rapidamente. Podem chegar a 6,5% em outubro, mas optamos em manter nossas projeções”, afirmou.

De acordo com o economista-chefe da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), Carlos Thadeu de Freitas Gomes, as altas na Selic não vão ter efeito na inflação, e o risco é atrapalhar a recuperação da economia. “A inflação não vem ocorrendo por conta da demanda, que continua fraca. O problema é a oferta”, afirmou.