Investidores no Tesouro Direto estão desconfiados ao ver o patrimônio aplicado encolher com a rentabilidade negativa neste início de ano, tanto nos papéis prefixados quanto nos pós-fixados. A preocupação aumenta com a disparada da inflação. Em março, o Índice de Preços ao Consumidor Amplo (IPCA) acumulou alta de 6,1% em 12 meses, corroendo a renda dos brasileiros e dos investimentos de renda fixa — como a poupança, que teve retiradas líquidas de R$ 27,5 bilhões no primeiro trimestre — e dos fundos que acompanham a taxa básica de juros (Selic), atualmente em 2,75% ao ano.

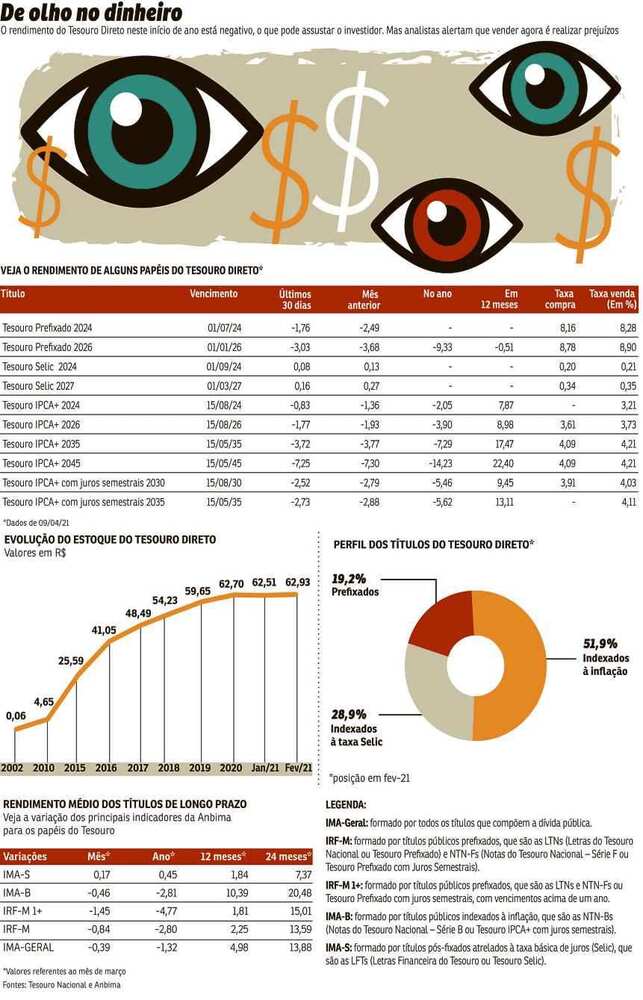

Conforme dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), em março, os indicadores do Índice de Mercado Anbima (IMA) que acompanham os títulos públicos de longo prazo apresentaram queda generalizada pelo terceiro mês consecutivo. Entre as maiores perdas do ano, destaca-se o Tesouro IPCA+ 2045, título indexado à inflação que registrou desvalorização de 13,76% de janeiro até a última sexta-feira. O Tesouro Prefixado com vencimento em 2031, por sua vez, acumulava perda de 13,41% no mesmo período. Já o Tesouro Selic 2025, indexado à taxa básica da economia, estava no campo positivo, com valorização de 1,33% no ano.

De acordo com analistas, o desempenho negativo dos títulos do Tesouro reflete o momento de desconfiança em relação aos papéis do governo, que se desvalorizam com a chamada marcação a mercado. Por esse sistema, o valor dos ativos é atualizado de acordo com as oscilações das taxas de juros. E os juros que têm subido a fim de compensar o aumento do risco fiscal, devido à confusão em torno do Orçamento de 2021, além das incertezas políticas e as provocadas pelo descontrole da pandemia no país.

Desse modo, as variações negativas no valor dos títulos que estão na carteira dos investidores refletem as apostas de alta na curva de juros, porque o Banco Central deverá seguir ao longo do ano com o novo ciclo de aumento da Selic, iniciado em março. Algumas apostas indicam a taxa básica encerrando o ano entre 6% e 6,5%. Além disso, o Tesouro tem um grande volume de títulos vencendo até maio e, para fazer a rolagem sem queimar o colchão de liquidez, terá que pagar mais prêmio de risco. Ou seja, emitirá os novos papéis com juros mais altos, o que contribui para desvalorizar os títulos que já estão com os investidores rendendo taxas mais modestas.

Evitando prejuízos

Apesar do cenário instável, os analistas avisam que não é aconselhável para o investidor se desfazer dos títulos antes do vencimento, porque, neste momento, a perda será inevitável. “É preciso muita calma para evitar maiores prejuízos. Apenas venda se esse for o único dinheiro de que você dispõe para uma emergência”, orienta Fabio Gallo, especialista em finanças pessoais e professor da Fundação Getulio Vargas (FGV).

Gallo recomenda ao investidor em títulos de longo prazo que não fique olhando diariamente o comportamento dos papéis. “É preciso ter sangue frio. No curto prazo, todos os investimentos estão com variação real negativa”, afirma. Ele explica que a rentabilidade dos títulos públicos está caindo, neste momento, “porque a curva de juros está empinada”, o que significa que os juros futuros estão em alta diante do cenário de incertezas. “Como os títulos são marcados a mercado, seu valor é apurado diariamente. Nesse cálculo, quando os juros sobem, o valor do ativo cai”, explica.

“O investidor, porém, não pode confundir prejuízo econômico com prejuízo financeiro. A curva de valor dos títulos do Tesouro, como de toda a renda fixa, sobe e desce conforme a taxa de juros. Hoje, a taxa está mais alta, e o valor do título está mais baixo e, portanto, existe prejuízo econômico. Amanhã, se a taxa cair , o preço dos papéis sobe e o investidor tem lucro. Assim, o prejuízo econômico é reversível. Mas, se você vender no momento de prejuízo econômico, ele se torna financeiro e este é definitivo no bolso”, explica Gallo. “Se o investidor mantiver o título até o vencimento, ele ganhará exatamente o prometido na compra, independentemente do sobe e desce ao longo do caminho”, acrescenta.

De acordo com o economista Miguel Ribeiro de Oliveira, diretor da Associação Nacional dos Executivos de Finanças, Administração e Contabilidade (Anefac), o momento é complicado para o investidor de renda fixa, porque, com a inflação elevada, no curto prazo, o quadro é de perdas generalizadas não apenas para o Tesouro Direto. “O Banco Central já sinalizou novas altas da Selic, mas o rendimento dos títulos, por enquanto, ainda não é suficiente para recompor as perdas da inflação. Por isso, no curto prazo, ainda vamos ter um cenário de perdas. Para quem tem dinheiro aplicado agora, não há muita alternativa a não ser aguardar o quadro se reverter. Mas, para quem quer investir, o melhor é apostar no pós-fixado e acompanhar a taxa de juros futura”, aconselha.

Paulo Marques, gerente de Relacionamento Institucional do Tesouro Direto, procura tranquilizar o investidor. “O rendimento contratado será sempre sobre o valor investido inicialmente até o vencimento, independentemente do que aconteça”, garante. “O investidor não precisa ficar olhando a marcação a mercado diária. Se ele contratou 10% ao ano, por exemplo, vai ter, no vencimento, a rentabilidade que foi contratada”, explica.

Mesmo assim, na avaliação de Simone Pasianotto, economista-chefe da Reag Investimentos, o investidor ainda pode ter perdas mais à frente se as incertezas atuais persistirem, especialmente na questão fiscal. O país está muito endividado, com a dívida pública bruta em 90% do Produto Interno Bruto (PIB), patamar elevado para um país emergente. “A piora no cenário fiscal durante a pandemia está aumentando o risco dos títulos públicos de longo prazo. O Brasil virou aquele parente que gasta mais do que ganha, fica pedindo dinheiro emprestado e nunca faz o ajuste nas contas, como cortar as despesas supérfluas”, lamenta.

Opção de longo prazo

Apesar do desempenho ruim neste início de ano, os analistas recomendam o Tesouro Direto como investimento de longo prazo. “É preciso saber o momento certo para entrar, e os títulos públicos não podem ser uma reserva emergencial. O aplicador precisa estar ciente de que, se antecipar o saque, pode perder. Mas não é o pior dos mundos. O Tesouro IPCA+, por exemplo, pode ser um bom ativo para montar uma carteira para a aposentadoria, porque há ganhos no longo prazo acima da inflação”, aconselha Simone Pasianotto.

O professor Ricardo Rocha, do Insper, também considera que investir em títulos públicos é uma boa opção para quem quer complementar a aposentadoria, pois os juros estão subindo e é preciso ficar atento às oportunidades que devem aparecer. “Um título que pagar 5% acima do IPCA não deixa de ser um investimento muito bom, especialmente para quem pensa em complementar a renda da aposentadoria. Nenhum governo lá fora paga isso”, afirma.

Fabio Gallo também recomenda o investimento no Tesouro Direto para quem faz planos de longo prazo. “Essa volatilidade sempre acontece no curto prazo. Mesmo assim, o investimento no Tesouro vale a pena. Aquele que ficar com o título até o vencimento vai obter a rentabilidade prometida no dia da compra. É o chamado yield to maturity. Só perde quem sai no meio do caminho”, explica.

Notícias pelo celular

Receba direto no celular as notícias mais recentes publicadas pelo Correio Braziliense. É de graça. Clique aqui e participe da comunidade do Correio, uma das inovações lançadas pelo WhatsApp.

Dê a sua opinião

O Correio tem um espaço na edição impressa para publicar a opinião dos leitores. As mensagens devem ter, no máximo, 10 linhas e incluir nome, endereço e telefone para o e-mail sredat.df@dabr.com.br.