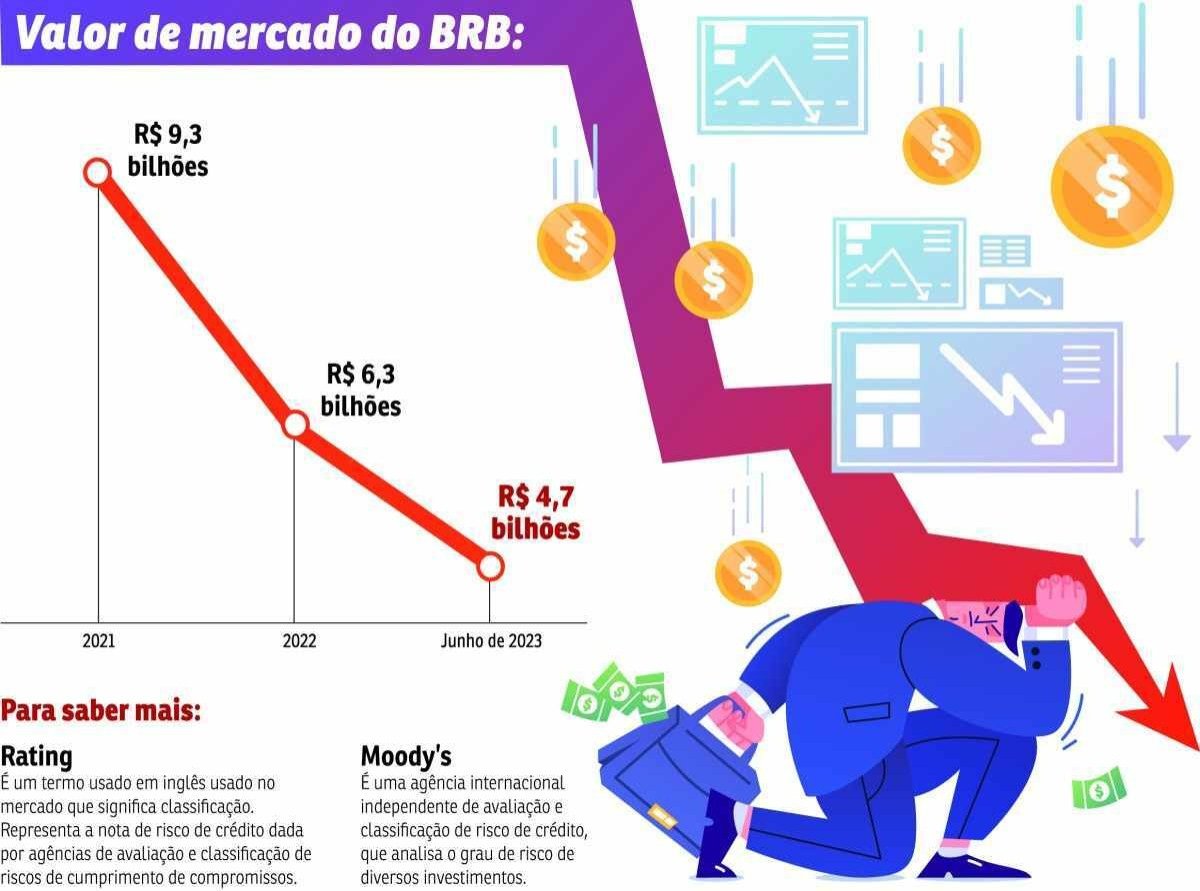

Na mira do Banco Central por causa de lançamentos indevidos em seus balanços, o BRB perdeu metade de seu valor de mercado em apenas um ano e meio, de dezembro de 2021 a junho de 2023. Isso significa um tombo de R$ 4,7 bilhões ou de 49,1%.

- BRB manobra negócio bilionário com dinheiro de superendividados

- Rentabilidade cai 65%, apesar da venda de ativos

- Vigilante exige explicações do BRB após fiscalização do Banco Central

O valor de mercado representa o total de todas as ações de uma empresa multiplicado pelas cotações dos papéis na Bolsa de Valores.

Em 31 de dezembro de 2021, o BRB era cotado no mercado a R$ 9,3 bilhões. Foi o pico de valorização da instituição controlada pelo Governo do Distrito Federal (GDF).

Um ano depois, refletindo o recuo nos resultados da instituição, o valor de mercado do BRB baixou para R$ 6,3 bilhões. Já havia um certo descontentamento dos investidores com os números do banco.

Em 30 de junho deste ano, a capitalização do BRB caiu ainda mais, para R$ 4,7 bilhões. Tamanha desvalorização tem a ver com a determinação do Banco Central de limpar os balanços da instituição. A autoridade monetária encontrou cerca de R$ 321 milhões em lançamentos indevidos nos demonstrativos financeiros do BRB.

Com os ajustes, o BRB saiu de um lucro líquido de R$ 69,9 milhões no primeiro trimestre do ano para prejuízos de R$ 43 milhões. No acumulado de janeiro a junho, o banco apontou ganho de R$ 42 milhões, mas esse resultado positivo só foi possível graças ao lançamento de créditos tributários de R$ 71,6 milhões. O resultado operacional do BRB nesse período foi negativo em mais de R$ 23 milhões.

Os investidores estão acompanhando com lupa o que se passa no BRB, que tem se desfeito de uma série de ativos, como prédios de agências bancárias e de carteiras de crédito consignado de servidores e aposentados — só essas operações renderam R$ 1 bilhão neste ano —, mas, ainda assim, os resultados finais só pioram.

- BRB quer empurrar para futuro sócio prejuízos com o Nação BRBFla

- Santa Casa de Lisboa se envolve em fraudes e sonegação fiscal no Brasil

- Dribles curtos: saiba quem recebeu mais patrocínio do BRB no 3º trimestre

Deterioração

Acionistas do banco também demonstram preocupações com os rumos da atual gestão. Em assembleia realizada em 28 de abril, a Associação Nacional de Empregados Ativos e Aposentados do BRB (ANEABR), que detém 12,04% das ações do banco, deu voto contrário à aprovação das contas.

A ANEABR reclamou do adiamento por cinco vezes da data de publicação do resultado de 2022. No voto, os acionistas minoritários apontam que a provisão para risco de crédito não está alinhada às normas do Banco Central e indicam a deterioração dos indicadores do BRB.

A Associação cita relatório da Moodys de 12 de abril deste ano. A agência internacional de avaliação de risco de crédito indicou rebaixamento dos ratings, os indicadores de qualidade do crédito, do BRB, com perspectivas negativas.

O resumo indica: "Em 31 de março de 2023, a Moody's Local Brasil rebaixou os ratings de emissor e de depósito de longo prazo do BRB — Banco de Brasília S.A. de A .br para A.br e afirmou os ratings de depósito de curto prazo em ML A-1.br. A perspectiva é negativa".

O relatório da Moody's também aponta uma deterioração da rentabilidade, "decorrente do aumento de despesas de captação e despesas operacionais, com a expansão física do banco para outros estados, também limitam a avaliação do banco".

Superendividados preocupam distritais

A notícia de que o BRB vendeu carteiras de consignados repercutiu entre servidores e deputados distritais. De acordo com a presidente da Comissão de Fiscalização, Governança, Transparência e Controle da Câmara Legislativa, deputada Paula Belmonte (Cidadania), há uma reunião marcada com os 24 distritais e o presidente do BRB, Paulo Henrique Costa, em 13 de novembro, para tratar da situação dos servidores superendividados. Caso o presidente não compareça, a comissão vai convocá-lo a estar presente e prestar esclarecimentos.

A comissão formou um grupo de trabalho para atuar exclusivamente na questão, composto por cinco parlamentares, quatro associações de servidores, representantes do BRB e a Defensoria Pública. Um requerimento também foi feito para que o Procon se manifeste com relação à conduta do banco diante da situação dos superendividados. "As multas podem chegar a até R$ 30 mil para cada situação dessas, mas o Procon nunca multou", destacou a deputada Paula Belmonte.

Paula Belmonte classifica como "escravidão" a situação entre a instituição financeira e os servidores do DF. "O BRB tem sido perverso com os endividados. Tem servidor que está há meses recebendo o contracheque zerado", disparou. Paula se declarou preocupada com a saúde mental dos servidores endividados. "Eles estão adoecendo. Recebemos pais e mães de família chorando, humilhados. Muitos deles não têm dinheiro para comprar o básico, um pacote de arroz. Estamos falando de seres humanos. Essa é uma situação sem precedentes", lamentou.

A Caixa de Assistência e Benefícios ao Servidor do GDF (CABS), uma associação de servidores, fez uma proposta de emenda de iniciativa popular à Lei Orgânica do DF solicitando a alteração da legislação e retirando o monopólio do BRB sobre os salários do funcionalismo. A deputada Paula Belmonte afirmou que, se as próximas tentativas de negociação com o banco não funcionarem e o banco continuar com a prática irregular, como medida extrema, ela vai trabalhar para acatar a emenda e alterar a lei.

Fim do monopólio

O monopólio do BRB sobre os salários dos servidores do GDF existe desde 2008 e foi determinado por uma alteração no artigo 144 da Lei Orgânica do DF. A mudança foi feita por meio de emenda, que determinou o acréscimo dos parágrafos 4 e 5.

Segundo o parágrafo 4, "os pagamentos das remunerações, de qualquer natureza, devidas pelo Distrito Federal aos servidores da administração direta, aos servidores das autarquias e das fundações instituídas ou mantidas pelo Poder Público, aos empregados das empresas públicas e das sociedades de economia mista, bem como aos empregados das demais entidades em que o Distrito Federal, direta ou indiretamente, detenha a maioria do capital social com direito a voto, serão efetuados pelo Banco de Brasília (BRB)".

O parágrafo 5 determina que "as disposições do parágrafo anterior se aplicam inclusive aos pagamentos dos servidores cujas remunerações sejam custeadas por recursos oriundos de repasses feitos pela União".

De acordo com o chefe do Núcleo de Defesa do Consumidor da Defensoria Pública do Distrito Federal (DPDF), Antonio Cintra, em 2016, houve uma tentativa de retirada dos dois artigos da lei, mas o Superior Tribunal de Justiça (STJ) barrou. "Entramos com uma ação civil pública, ganhamos em segunda instância, mas o STJ suspendeu a decisão", explicou. "O Procon precisa multar o banco. O valor é de R$ 30 mil para cada manobra onde o banco retém mais que 40% do salário do servidor", completou.

Segundo o defensor, o banco também descumpre a resolução 4790 do Banco Central, que dispõe sobre procedimentos para autorização e cancelamento de autorização de débitos em conta de depósitos e em conta-salário. "A resolução determina que as pessoas podem, a qualquer momento, revogar a autorização que deram para o banco descontar automaticamente na conta corrente. O BRB também descumpre isso e é outro ponto que o Procon deveria multar", concluiu.

Situação insustentável

Para a presidente da CABS, Elied Barbosa, o BRB encontra formas de burlar a lei e prejudicar o servidor. "Fomos surpreendidos hoje (ontem) com essa notícia (da venda de duas carteiras de consignados do BRB para instituições financeiras privadas). Estamos tentando entender ainda as consequências para o servidor", reagiu. "A situação está um caos, uma coisa insustentável. A Defensoria Pública está nos ajudando, mas pelo que estamos percebendo, a única forma de resolver é retirando o monopólio do BRB sobre o nosso salário", acrescentou.

Autor da lei que obriga os bancos a cumprirem um limite de 40% para desconto das dívidas dos salários dos servidores endividados, o deputado Roosevelt Vilela (PL) diz que acompanha o caso. "Quanto à notícia de venda de carteira de crédito por parte do BRB a outras instituições financeiras, entendo que isso não deve interferir na aplicação da lei, pois independentemente da instituição bancária que detenha o crédito, é preciso cumprir a lei e respeitar o limite máximo de 40% de endividamento do cliente", analisou o deputado.

Saiba Mais

Gostou da matéria? Escolha como acompanhar as principais notícias do Correio:

Dê a sua opinião! O Correio tem um espaço na edição impressa para publicar a opinião dos leitores pelo e-mail sredat.df@dabr.com.br

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF