Em meio à discussão sobre o cumprimento da legislação distrital sobre empréstimos responsáveis que não levem ao superendividamento de servidores públicos, o Banco de Brasília (BRB) repassou duas de suas carteiras de consignados para duas instituições financeiras privadas. O negócio chega a mais de R$ 1 bilhão.

Para recuperar esse investimento, as instituições financeiras que agora são as donas das carteiras de crédito terão de cobrar de quem estava devendo ao BRB. Os servidores do GDF, protegidos pela legislação local contra o superendividamento, agora terão de buscar seus direitos diretamente das instituições privadas.

As operações foram realizadas em 29 e 30 de junho, nos últimos dias do primeiro semestre de 2023, a tempo de o negócio entrar no balanço do segundo trimestre.

O BRB vendeu R$ 473,3 milhões e R$ 480,6 milhões da carteira Siape (Sistema Integrado de Administração de Recursos Humanos) e de aposentados. O Banco Pine e a fintech Byx Capital compraram parte desse crédito. A outra metade foi feita por meio da financeira do BRB e os dados não são públicos.

O BRB afirma no relatório ITR (informações trimestrais de 30 de junho de 2023) que a venda de carteira de crédito é "uma estratégia de negócio em que uma instituição financeira transfere as operações para outra que possui liquidez e capital para adquirir esses empréstimos".

Mas no caso do BRB, há a vantagem de ser o banco do Governo do Distrito Federal. É a instituição que mantém a folha salarial de todos os servidores públicos do Poder Público local. Por isso, os consignados são operações de baixo risco para o BRB. O dinheiro é depositado pelo GDF e imediatamente abocanhado pelo banco para quitação de parcelas das dívidas. Mesmo assim, o banco público do DF optou pela liquidez.

Legislação

Em maio, entrou em vigor a legislação que determina que, dos empréstimos e créditos concedidos para servidores do Governo do Distrito Federal (GDF) e da Câmara Legislativa pelo BRB, só podem ser descontados das contas desses funcionários públicos o limite de 40% do salário líquido.

Esse parâmetro é definido com base em legislação já em vigor que estabelece 30% para os servidores pagos pelo GDF e 35% dos que têm a folha bancada pela União, caso dos servidores das forças de segurança. Esses limites são acrescidos de mais 5% das dívidas do cartão de crédito. Mas a legislação não tem sido cumprida em muitos dos casos, segundo servidores públicos e deputados distritais que promoveram audiências públicas para cobrar uma solução do BRB.

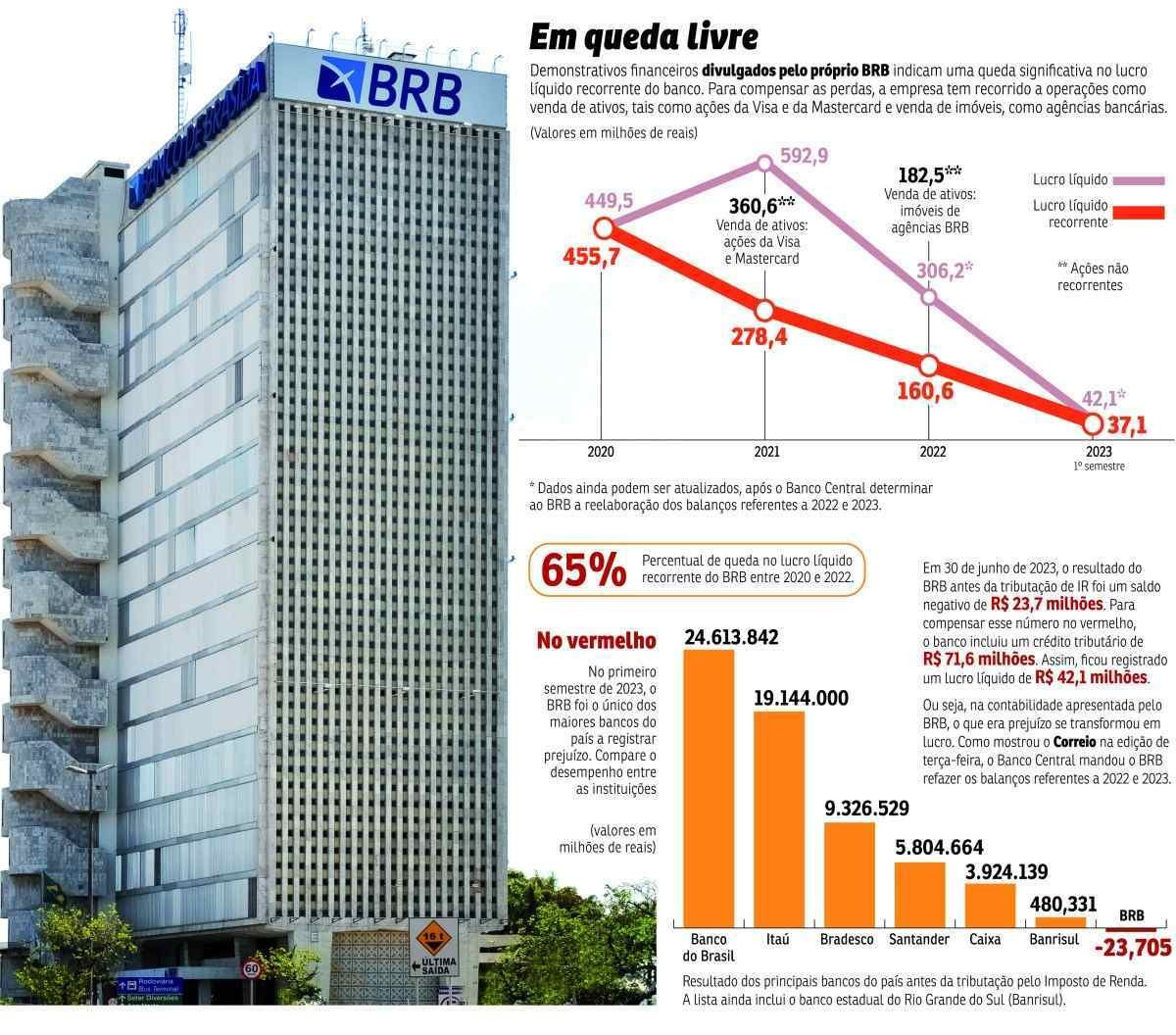

Rentabilidade cai 65%, apesar da venda de ativos

A rentabilidade do Banco de Brasília está em queda livre nos últimos quatro anos. A piora na performance financeira pode ser verificada na evolução do lucro líquido recorrente da empresa. Em 2020, o banco registrou um saldo líquido recorrente de R$ 455,7 milhões. No primeiro semestre de 2023, esse valor chegou a R$ 37,1 milhões, segundo documentos divulgados pelo próprio BRB. A evolução do lucro líquido apresenta uma acentuada curva decrescente, em um padrão que se mantém até o demonstrativo mais recente do BRB.

Na análise dos exercícios completos, de 2020 a 2022, o lucro líquido do BRB registrou uma queda de mais de 65%. A fim de compensar essas perdas, o banco lançou mão de ações não recorrentes — como venda de ações e dilapidação do patrimônio — para garantir um resultado satisfatório aos acionistas.

Para 2023, a situação financeira do banco sugere piora. Até 30 de junho deste ano, o lucro líquido registrado pelo banco foi de R$ 42,1 milhões. O lucro líquido recorrente, por sua vez, estava em R$ 37,1 milhões. Esses dois valores são muito inferiores aos registrados nos anos anteriores. Mesmo se o BRB dobrar o lucro líquido recorrente no segundo semestre, o valor representará menos da metade dos números apurados em 2022.

Em 2020, o balanço do BRB contabilizou um lucro líquido recorrente de R$ 455,7 milhões. Nesse período, ainda não há registro de venda de ativos ou outras ações.

Em 2021, o BRB lançou em seu balanço um lucro de R$ 592,9 milhões. Mas incluiu nesse montante a venda de ações das bandeiras Visa e Mastercard, no valor de R$ 360,6 milhões, entre outras operações. Sem considerar essa ação pontual, o lucro líquido recorrente neste período totalizou R$ 278,4 milhões, revelando uma queda brutal na comparação com o ano anterior, quando o banco obteve R$ 455,7 milhões de lucro líquido recorrente.

Em 2022, o BRB realizou nova operação para indicar boa performance financeira. Contabilizou R$ 306,2 milhões de lucro líquido, mas foi preciso computar R$ 182,5 milhões provenientes da venda de imóveis, como agências bancárias. Não fosse isso e outras iniciativas, o resultado positivo cairia para R$ 160,6 milhões — lucro líquido recorrente bem inferior aos R$ 278,4 milhões que constam no exercício de 2021. Entre 2020 e 2022, o lucro líquido recorrente do BRB caiu 65%.

A deterioração desse item no demonstrantivo do BRB se agravou no primeiro semestre de 2023. Os balanços divulgados até aqui apontam R$ 37,1 milhões positivos no período. Mas esse saldo inclui um crédito tributário no valor de R$ 71,6 milhões. Desconsiderando esse lançamento, chega-se a um saldo negativo de R$ 23,7 milhões. Pode-se dizer, então, que, em 30 de junho de 2023, o banco operava no vermelho.

Inconsistências

Os resultados do BRB citados acima ainda podem sofrer alteração, pois o Banco Central exigiu a reapresentação dos balanços referentes a 2022 e 2023. A autoridade monetária tomou a decisão após identificar inconsistências nos documentos do BRB. Na análise dos demonstrativos, percebe-se novamente a tentativa de compensar perdas financeiras com artifícios contábeis, como lançamento de créditos tributários.

Entre os principais bancos do país, o BRB é a única instituição que apresentou prejuízo no primeiro semestre de 2023, considerando-se os números antes do lançamento do Imposto de Renda. Seguindo-se esse critério, o Banco do Brasil reportou um lucro de R$ 24,6 bilhões. O Itaú ficou em segundo, com resultado positivo de R$ 19,1 bilhões. Em seguida, aparece o Bradesco, que obteve R$ 9,3 bilhões. O Santander apresentou lucro de R$ 5,8 bilhões. Já a Caixa Econômica Federal, R$ 3,9 bilhões.

Instituição financeira de perfil regional, o Banco do Estado do Rio Grande do Sul (Banrisul) obteve lucro de R$ 480,3 milhões.

Saiba Mais

Gostou da matéria? Escolha como acompanhar as principais notícias do Correio:

Dê a sua opinião! O Correio tem um espaço na edição impressa para publicar a opinião dos leitores pelo e-mail sredat.df@dabr.com.br

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF

Cidades DF